- 更新日:

保険代理店の現状と課題は?保険業界の将来性や転職先についても紹介

「保険代理店への転職を検討しているけれど、将来性が心配」

「保険代理店と一社専属の保険会社は、どちらに将来性がある?」

保険代理店への転職を検討しているものの、将来性を不安視する方もいるでしょう。

保険代理店はネット型保険の普及や規制強化などによって、店舗数が減少しています。

本記事では、保険業界の将来性や、保険代理店と一社専属のどちらに転職すべきか紹介します。

これから保険業界への転職を検討している方は、ぜひ参考にしてください。

悩むあなたへ

- 代理店業界では珍しい「拠点マネージャー」が常駐!

- 業界高水準の手数料率で、稼ぎやすい報酬体系

- スケジュールは自分次第!縛られない営業スタイル

保険代理店の将来性について【保険業界】

まずはじめに、今後の保険業界における保険代理店の将来性について、詳しくみていきましょう。

DX(デジタルトランスフォーメーション)の加速

保険業界では、DX(デジタルトランスフォーメーション)による業務効率化やサービスの効率化が急速に進んでいます。

DXとは、デジタル技術により従来のサービスや業務プロセスを改善し、業務に変革をもたらす取り組みです。

従来の書面を使用した契約は、デジタル契約や電子署名などに移行し、手続きの迅速化を実現しました。

また、顧客データの一元管理により、個々のニーズを踏まえた提案が可能になっています。

ほかにも、データ分析で顧客へのリスクを予測する精度が上がり、より適した商品提案ができるようになりました。

保険業界の将来性を考慮すると、DXはビジネスで優位性を確保するために欠かせない取り組みの1つです。

非対面営業の拡大

保険代理店において、非対面営業の拡大もニーズが高まっています。

従来の営業方法は、営業担当者が訪問して対面で説明するのが一般的でした。

しかし、オンライン相談やコールセンターを活用した営業活動が定着しつつあります。

若年層は非対面の手軽さを好む傾向が強く、営業方法の主流になる可能性は高いといえます。

将来性のある保険代理店には、オンラインツールを駆使した営業力の向上が必要不可欠です。

フィンテック・AIの活用による販売スタイルの変化

フィンテックやAIの活用は、保険商品の販売スタイルを大きく変える可能性があります。フィンテックとは、金融(Finance)と技術(Technology)を組み合わせた造語です。

金融サービスとIT技術の融合と、革新的な金融商品やサービスを生み出す動きを指します。

例えば、AIチャットボットでは手続きに関する照会が24時間可能になるだけでなく、シミュレーションを利用して顧客への商品提案もできます。

フィンテック・AIを活用する保険代理店ほど、将来性があるといえるでしょう。

保険代理店とAIに関する記事に関しては以下も併せて参考にしてください↓↓

保険代理店の現状と課題【2025年度】

保険代理店の将来性とともに考えなければならないのが、現状と課題です。

少子高齢化やデジタルシフト、顧客ニーズの多様化により、従来の営業手法やビジネスモデルでは通用しづらくなっているのが現状です。

ここでは、保険代理店が現在直面している課題や、業界全体の動向を整理し、今後求められる対応について解説します。

保険代理店の数が減少傾向にある

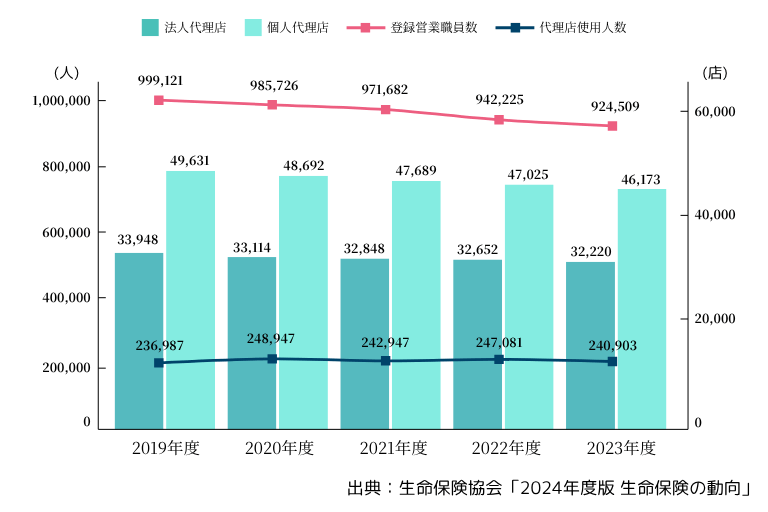

2024年版の一般社団法人生命保険協会の調査によると、法人代理店数は8年連続で、個人代理店数は9年連続で減少していることが明らかになりました。

また、生命保険募集人として登録されている職員数も、2023年度は2年ぶりに減少に転じています。

さらに、代理店に所属する使用人の数も6年連続で減少しており、従来型の訪問営業や保険ショップなどの店舗営業に依存した保険代理店は、生き残りが難しくなりました。

具体的な登録営業職員数や保険代理店数を、以下にまとめました。

中小規模の保険代理店においては、事業承継の問題や後継者不足も深刻化しており、廃業を選ぶケースも少なくありません。

現状公開されている調査結果でも、保険代理店を含めた業界の将来性が深刻化しているでしょう。

減少する背景について

保険代理店の減少には、3つの背景が存在します。各背景への理解を深め、将来性における課題を考えましょう。

背景①ネット型(ダイレクト)保険の普及

保険代理店が減少する理由として挙げられるのは、ネット型(ダイレクト)保険の普及です。

パソコンやスマートフォンから簡単に契約手続きが完結するため、対面での説明を必要としない若年層を中心に利用者が急増しています。

人件費や店舗運営費を削減できるネット型保険は保険料お保険料も安く、顧客の支持を集めています。

保険代理店経由での契約は徐々に縮小し、代理店存続が難しくなる背景の一つです。

しかし、保険内容の見直しや事故相談など専門知識を持つスタッフとの対話が重要な場面もあるため、ネット型保険だけが優位であるとは限りません。

背景②保険業法改正などの規制の強化

保険業法改正による規制強化も、保険代理店減少の要因です。

金融庁は保険代理店に対してコンプライアンス(法令や規則の遵守)や情報管理の基準を厳格化し、新たな体制整備が求められています。

なかには、対応負担が大きく、業務継続を諦める保険代理店も多数現れました。

規制への対応ができるか否かで、保険代理店間の格差が広がっています。

背景③貯蓄型保険が新NISAやiDecoと競合する

貯蓄型保険が新NISAやiDecoなどの投資制度と競合している点も、保険代理店減少の背景です。

これまで貯蓄型保険は資産形成の代表的な手段として多くの方に選ばれてきました。

しかし、投資枠や非課税期間が拡大するなどの税制優遇がある新NISAやiDecoの登場により、効率的に資産を増やせる選択肢も増えています。

老後資産形成を目的としたNISAの取り扱う保険会社もあり、保険代理店による貯蓄型保険の販売環境が厳しくなっている点も課題です。

乗合 or 一社専属のどちらに将来性がある?

乗合保険代理店と一社専属代理店では、扱う商品数や営業方法が大きく異なり、将来性や働き方にも影響を及ぼします。

2つの違いやメリット・デメリットから、自分に適した転職先を判断するポイントを紹介するので、参考にしてください。

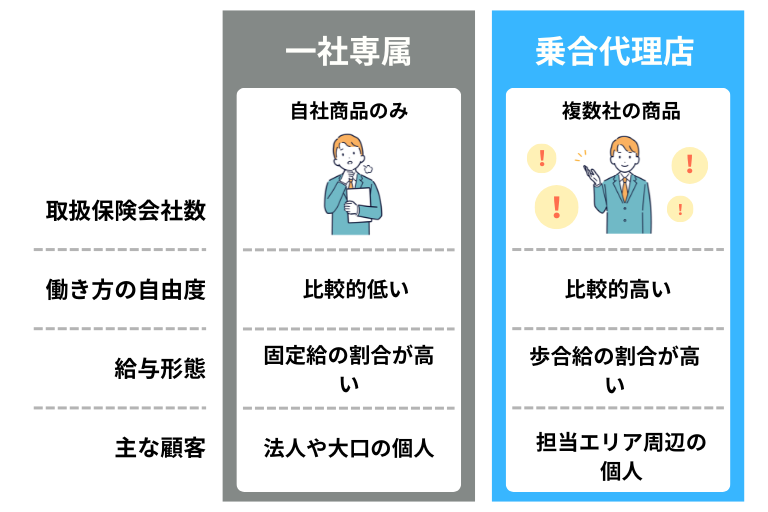

乗合保険代理店と一社専属代理店の違い

乗合保険代理店と一社専属代理店には、以下の違いがあります。

乗合保険代理店は、複数社の商品を取り扱っているのが特徴です。

顧客のニーズに応じて幅広い選択肢を提供可能なうえ、複数社の商品を比較検討できる点も強みです。

一方、一社専属代理店は、特定の保険会社の商品に特化した営業活動を行います。

一社専属代理店は、商品に対する深い知識でブランド力を生かした営業が可能です。

それぞれのメリット・デメリット

乗合保険代理店のメリットは、複数社の商品を取り扱えるため、顧客ニーズに合わせた提案ができる点です。

顧客満足度を高め、契約獲得につなげやすく、成果次第では収入を増やせる可能性もあります。

ただし、各社商品の知識習得が大変で継続的な勉強が欠かせない点や、複数社との連携も必要になる点はデメリットといえます。

一社専属代理店は特定の保険会社の商品に深く精通し、信頼感のある営業が可能な点がメリットです。

しかし、顧客のニーズと商品が合わない場合は提案の幅が狭まり、販売機会を逃す可能性もあるため、将来性が不安視されているのも実情です。

将来性という観点では「乗合保険代理店」が優位

近年、消費者の保険に対するリテラシーは年々高まっており、「比較して選びたい」「必要な保障だけ無駄なく選びたい」というニーズが顕著になってきています。

このような流れの中で、将来性のある保険代理店として注目されているのが乗合保険代理店です。

一社専属では特定の保険会社の商品しか扱うことができませんが、乗合保険代理店は複数の保険会社の商品を扱うことができるため、より顧客の実情に合わせた柔軟な提案が可能です。

この点、「顧客本位」が重視される現代の保険サービス市場に非常にマッチしているといえるのではないでしょうか。

したがって、今後の将来性を重視して保険代理店への転職を検討しているなら、乗合保険代理店を第一候補にすることをおすすめします。

記事まとめ

保険代理店は、対面販売から非対面販売へと移行が進み、代理店数の減少がみられます。

しかし、DXの加速やフィンテック・AIの活用などにより新たな販売スタイルが生まれているため、今後も将来性はあるといえます。

将来性を考慮して転職を検討する際は、保険代理店と一社専属の違いや、メリット・デメリットの理解が重要です。

自分の営業スタイルや、キャリア志向に合わせた働き方を選択しましょう。

将来性を考えたうえで自分に合った転職先を探したい方は、こちらの記事も参考にしてください。