- 更新日:

ファイナンシャルプランナー(FP)とはどんな資格?難易度は?独学で合格することは可能?

「お金の専門家」として注目を集めるファイナンシャルプランナー(FP)。

金融・保険・不動産業界で高く評価されるこの資格は、キャリアアップだけでなく自分自身の家計管理にも役立ちます。

「どんな資格があるの?」「難易度は?」「どんな仕事ができる?」そんな疑問に答えるべく、ファイナンシャルプランナー(FP)資格の全体像から実務で求められる6つの専門分野まで、わかりやすく解説します。

ファイナンシャルプランナー(FP)とは

ファイナンシャルプランナー(FP)とは、お金に関する幅広い知識をもつ専門家のことです。

収入・貯蓄・保険・年金・税金・不動産など、人生に関わるお金の仕組みを理解し、将来のライフプランづくりをサポートします。

たとえば「教育費を準備する」「マイホームを購入する」「老後資金を確保する」といった、人生の節目での大切な判断をサポートし、正しい選択へ導く“お金のナビゲーター”のような存在です。

ファイナンシャルプランナー(FP)資格を取得することで、自分自身の家計管理にも役立ち、仕事の場でも信頼される知識とスキルを身につけることができます。

ファイナンシャルプランナー(FP)の資格について

お金の専門家として活動できるファイナンシャルプランナー(FP)資格は、金融業界や保険業界、不動産業界などで高く評価されています。

資格の種類

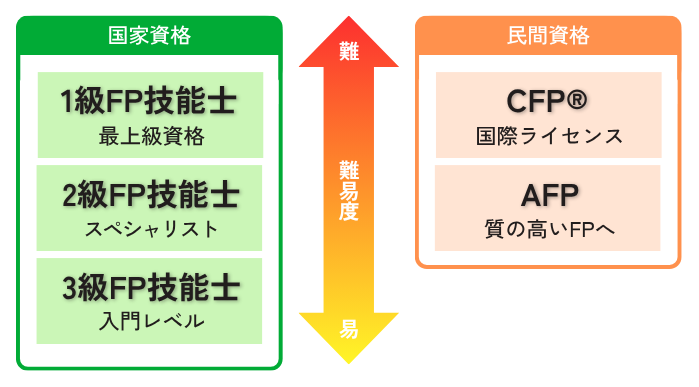

ファイナンシャルプランナー(FP)資格には「国家資格」と「民間資格」の2種類があります。

| 種類 | 資格名 | レベル | 更新頻度 |

|---|---|---|---|

| 国家資格 | 3級FP技能士 | 入門 | 更新不要 |

| 2級FP技能士 | 実務レベル | 更新不要 | |

| 1級FP技能士 | 最上級 | 更新不要 | |

| 民間資格 | AFP | 2級FP技能士に相当 | 2年ごとに要更新 |

| CFP®︎ | 国際的にも認定されている資格 | 2年ごとに要更新 |

難易度について【合格率】

ファイナンシャルプランナー(FP)資格の難易度は、級が上がるごとに大幅に上昇します。

3級は初学者向けで独学でも十分合格可能ですが、2級からは実務的な応用力が求められます。1級・CFPは専門家レベルの知識が必要で、実務経験者でも苦戦する難関資格です。

下記の表で各級の合格率と学習時間の目安を確認し、計画的な受験スケジュールを立てることが成功のカギとなります。

| 資格 | 合格率 | 学習時間目安 | 受験資格 | |

|---|---|---|---|---|

| 学科 | 実技 | |||

| 3級FP技能士 | 70~80% | 70~80% | 80~150時間 | 誰でも受験可能 |

| 2級FP技能士 | 10~30% | 40~60% | 150~300時間 | 3級合格者等 |

| 1級FP技能士 | 3~20% | 80%~ | 500時間以上 | 2級合格者+1年以上の実務経験等 |

| AFP | 30%前後 | 40~50% | 500時間以上 | 2級合格者+所定の研修修了 |

| CFP®︎ | 30~40%(科目別) | – | 600時間以上 | AFP認定者のみ |

ファイナンシャルプランナー(FP)資格を持っていると、どんな仕事ができる?年収は?

ファイナンシャルプランナー(FP)の資格保有者は金融機関の窓口相談、保険会社のライフプランナー、独立系FPとして個人コンサルティングなど多彩な働き方が選べます。

企業勤務では資格手当が支給されるケースも多く、昇進・昇格にも有利です。独立開業すれば実力次第で高収入も可能ですが、顧客開拓力が成功の分かれ道となります。

下記の表で職種別の年収イメージを把握し、自分のキャリアプランを描きましょう。

| 働き方 | 主な職種 | 平均年収 | メリット |

|---|---|---|---|

| 保険業界 | ライフプランナー | 911万円 | 成果型報酬で高収入も可能 |

| 金融機関 | 銀行員・証券会社勤務 | 566~692万円 | 安定した収入・福利厚生充実 |

| 不動産業界 | 住宅ローンアドバイザー | 760万円 | 専門性で差別化できる |

| 独立系FP | 個人相談・セミナー講師 | 903万円 | 実力次第で高収入 |

ファイナンシャルプランナー(FP)に求められる6つの分野とは?

ファイナンシャルプランナー(FP)資格試験では、お金に関する6つの専門分野を体系的に学びます。これらは相互に関連しており、総合的な知識が顧客の人生設計に不可欠です。

①ライフプランニングと資金計画

人生の三大資金である教育・住宅・老後に必要な金額を計算し、計画的に準備するための分野です。公的年金や社会保険制度の仕組み、住宅ローンの選び方などを学びます。

実務では、結婚や出産を控えた若い夫婦に対して「子どもの教育費はいくら必要か」「マイホーム購入のタイミングはいつが良いか」といったライフイベントに応じた資金計画を提案します。

キャッシュフロー表を作成し、将来の収支バランスを見える化することで、顧客が安心して人生設計できるようサポートする基礎となる分野です。

②リスク管理

病気、事故、死亡などの予測できないリスクに備えるための分野で、主に生命保険や損害保険の知識を扱います。医療保険、がん保険、火災保険、自動車保険など各種保険商品の特徴と選び方を学びます。

実務では、家族構成や収入状況をヒアリングし「世帯主に万が一のことがあった場合、遺族が生活するにはいくら必要か」を算出して、適切な死亡保障額を提案します。

また、既に加入している保険の見直しを行い、過剰な保障や不足部分を洗い出すことで、無駄のない効率的な保障設計を実現します。

③金融資産運用

株式、債券、投資信託などの金融商品の仕組みと運用方法を学ぶ分野です。NISA(少額投資非課税制度)やiDeCo(個人型確定拠出年金)といった税制優遇制度の活用法も習得します。

実務では、顧客のリスク許容度や投資経験、運用期間に応じて最適なポートフォリオを提案します。

例えば「老後資金2000万円を20年かけて準備したい」という相談に対し、月々の積立額や想定利回り、分散投資の考え方を説明し、具体的な商品選択をアドバイスします。資産形成の実現をサポートする重要分野です。

④タックスプランニング

所得税や住民税の計算方法、各種控除制度、確定申告の手続きなど税金に関する知識を扱う分野です。給与所得、事業所得、不動産所得など所得の種類ごとの課税ルールを学びます。

実務では、住宅ローン控除やふるさと納税、医療費控除などを活用した節税提案を行います。

例えば個人事業主の顧客に対して「青色申告と白色申告のどちらが有利か」「経費として認められる範囲はどこまでか」といったアドバイスを提供し、合法的に税負担を軽減する方法を提案します。手取り収入を増やす実践的な分野です。

⑤不動産

不動産の取得、売却、賃貸、有効活用に関する法律や税金の知識を学ぶ分野です。登記制度、借地借家法、不動産投資の利回り計算、固定資産税や不動産取得税などを扱います。

実務では、マイホーム購入を検討する顧客に対して「新築と中古どちらが有利か」「住宅ローン控除の要件は満たしているか」といった具体的なアドバイスを提供します。

また、相続で取得した土地の活用方法として、賃貸アパート経営や売却のシミュレーションを行い、最も有利な選択肢を提案します。大きな資産である不動産を扱う重要分野です。

⑥相続・事業承継

財産を次世代に円滑に引き継ぐための知識を学ぶ分野です。相続税や贈与税の計算、遺言書の種類と作成方法、遺産分割協議、成年後見制度、中小企業の事業承継対策などを扱います。

実務では、高齢の顧客に対して「相続税はいくらかかるか」「生前贈与を活用した節税対策」「遺言書作成の必要性」などをアドバイスします。

また、経営者からの相談では、後継者への株式移転や事業用資産の承継方法を提案し、円滑な世代交代を支援します。人生の最終段階で発生する重要課題を扱う専門分野です。

【FAQ】よくある質問

ここからは、ファイナンシャルプランナー(FP)に関するよくある質問について回答します。

ファイナンシャルプランナー(FP)の資格は独学で合格・取得することは可能?

入門レベルといわれる「3級FP技能士」試験であれば、独学で合格・資格取得することは十分可能です。

3級FP技能試験の合格率は、学科・実技ともに8割を超える高い数値となっており、他の国家資格と比べても合格しやすい試験といえます。実際、独学で合格している人も多くいるようです。

ただし、2級・1級といった上位資格になると、より実践的で高度な知識・スキルが求められるため、独学だけで合格レベルに到達するのは難しいと感じる人も増えていきます。

また、民間資格である「AFP」「CFP®︎」は、いずれも所定の研修を受講することが認定条件となっているため、独学だけで取得することはできません。

資格を取るのにどのぐらいの期間が必要?

ファイナンシャルプランナー(FP)3級の資格取得には、一般的に80~150時間ほど勉強時間が必要と言われています。1日あたり2時間ほど勉強する場合、約2~3ヶ月で合格レベルに達成できる見込みです。

一方、ファイナンシャルプランナー(FP)2級の場合の勉強時間の目安は、150~300時間程度です。同じく1日2時間ペースで進めると、およそ3~5ヶ月ほどの学習期間が必要になります。

ファイナンシャルプランナー(FP)資格を取得するメリットは?

ファイナンシャルプランナー(FP)資格を取得するメリットは、主に6つあります。

- 「お金の専門家」としての信頼性と説得力を獲得できる

- 資格手当や評価の対象となる場合も

- 自分や家族のライフプランニングにも役立つ

- 社会の仕組みへの理解が深まる

- 独立開業・副業に活かせる

- 税金対策に役立つ

ファイナンシャルプランナー(FP)資格を取得することで、お金に関する幅広い知識(マネーリテラシー)を体系的に身につけられ、仕事から私生活まで、あらゆる場面で役立てることができます。

また、資格を通じて専門性を証明できるため、キャリアアップや転職などで強みを発揮しやすくなる点も大きなメリットといえるでしょう。

ファイナンシャルプランナー(FP)は国家資格なの?

ファイナンシャルプランナー(FP)資格には、国家資格と民間資格の2種類があり、すべてが国家資格というわけではありません。

「FP技能士」は国家資格のひとつで、NPO法人日本FP協会と一般社団法人金融財政事情研究会が試験の実施と資格認定を行なっています。

一方、「AFP(アフィリエイテッド・ファイナンシャル・プランナー)」と「CFP(サーティファイド・ファイナンシャル・プランナー)」は日本FP協会が認定する民間資格です。

一般的に国家資格の方が難易度が高いイメージがありますが、AFPやCFPはより専門性が高く、特にCFPは国際的にも通用する上級資格として位置付けられています。

記事まとめ

ファイナンシャルプランナー(FP)は、お金の悩みを解決し豊かな未来づくりをサポートする専門家です。

3級から段階的にステップアップでき、独学でも合格可能な資格として、働きながらチャレンジしやすいのが魅力です。

企業勤務で安定収入を得るもよし、独立開業で高収入を目指すもよし。ファイナンシャルプランナー(FP)は多様な働き方を選択できます。

「お金の知識を深めたい」「専門性を活かしたい」と考えているなら、まずは3級からスタートして、FPとしてのキャリアを築いてみませんか?

FPの基礎がわかる記事3選

FP(ファイナンシャルプランナー)の基礎知識がわかる記事はこちらをチェック!